線上今彩539比較最新消息

娛樂資訊-線上今彩539比較娛樂-娛樂城-數字人民幣來了第三方支付面臨挑戰

最後更新時間:2021-10-08 12:08:30

相關博彩論壇:

-

線上今彩539比較娛樂城-FB粉絲專頁-影片

*/--立即真錢遊戲--/*

影片教學-手機:免費領取-首存1,000送1,000

-

-

-2020年10月8日晚,深圳市互聯網信息辦公室官方微博發布消息,為推進粵港澳大灣區建設,近期聯合人民銀行,開展了數字人民幣紅包試點。

數字貨幣的推行有助於應對實物現金流轉下降問題。

數字人民幣 2020年10月8日晚,深圳市互聯網信息辦公室官方微博發布消息,為推進 這意味著數字人民幣在實際應用過程中又向前推進了重要一步。

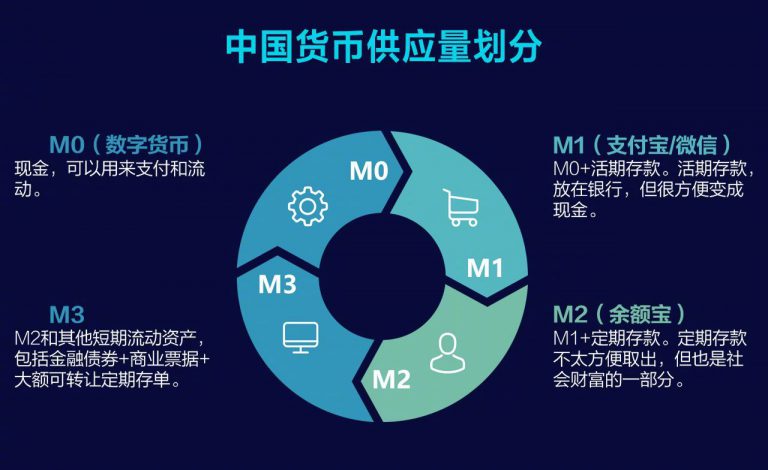

談起 但二者有著本質的不同。數字貨幣研究者楊俊表示,比特幣等加密貨幣,基本上是去中心化的、非法幣,不具有法償性等,也因此存在較大的風險。央行數字貨幣則和紙鈔一樣,中心化、法幣、有國家信用背書。

從使用模式上看,數字人民幣更加類似於現有的第三方移動支付,但具有更高信用背書、更強的隱私管理、更先進的支付手段等優勢。楊俊分析,在未來,數字人民幣會對現存的

可以說數字人民幣「已問世」

對於數字人民幣,央行早有佈局。2016年,央行成立了數字貨幣研究所,2017年末,經國務院批准,央行組織部分商業銀行和有關機構,共同開展研發數字人民幣體系。2020年4月,數字人民幣首次在深圳、蘇州、雄安、成都及未來的冬奧場景,進行內部封閉試點測試。

廣東創意經濟研究會理事、區塊鏈工業智能園區發起者——蟻米控股有限公司董事長張錦喜說,上一次的封閉測試,在人員、使用場景等都比較局限,主要是為了測試數字人民幣的性能。「第一是技術上的可行性和安全性,第二是高頻支付兌換的性能,第三是支付的便捷性和友好性。」

2020年9月7日,中國國際服務貿易交易會,中國人民銀行數字貨幣研究所展位。

而這一次在深圳大範圍測試,說明數字人民幣已經通過了性能測試,在技術上已經可以落地。楊俊是區塊鏈與數字貨幣業內人士,創立了公眾號「CCO首席合規官」,分享他對數字貨幣領域的研究。在他看來,此次深圳試點,是數字人民幣研發的一個里程碑:「從人群上看,基本上完全面向在深的民眾,而范圍也極度擴大。」楊俊分析,「某種意義上,幾乎可以說已經問世。」

這一次試點,羅湖區政府可謂「大手筆」,直接拿出1000萬人民幣,以“數字人民幣紅包”的形式,分發5萬個紅包,每個紅包有200元。只要目前在深圳市居住,都可以報名參與抽籤。中籤者會收到一條短信,通過附帶鏈接下載「數字人民幣APP」,即可領取紅包並使用。

與之配套的,是羅湖區轄內,已完成數字人民幣系統改造的3389家商戶,獲得紅包者可在商戶無門檻消費。通過深圳市政務服務APP「i深圳」報名,發現商戶類型涵蓋了商場、酒店、餐飲、零售等各個領域,已覆蓋日常生活的方方面面。

深圳大範圍測試,說明數字人民幣已經通過了性能測試

「從五地封測到一地試點」,張錦喜認為,這反映了深圳羅湖在區位上的特殊性。與傳統貨幣相比,數字貨幣在跨境支付和匯兌方面更加高效快捷,並且具備可溯源性,所以天然更有利於國際結算。張錦喜分析,香港是金融中心,也是最大的人民幣離岸業務中心。羅湖則是與香港歷史最悠久的口岸。”

而深圳在金融與科技互聯網行業的繁榮,也使它成為數字貨幣得天獨厚的孵化地與試驗場。得益於這樣的優勢,早在2018年,央行數字貨幣研究所已在深圳設立子公司,參與數字貨幣的開發。

數字貨幣具有可追踪特點,央行對放出每一筆錢去向瞭如指掌。

張錦喜認為,一旦數字人民幣全面落地,對整個國家的運行效率會有極大的提升。「大家只關注國家有鑄幣權,但很少人會去討論它的流通權。當央行可以通過數字貨幣直接穿透貨幣的流通,它就強化了整個貨幣配置的效率和效能。」

此外,由於數字貨幣具有可追踪的特點,央行對放出每一筆錢的去向都可以瞭如指掌。因此,貨幣增發效率、扶貧效率、稅收效率等都會極大提高。

第三方支付會消失嗎?

楊俊表示,數字貨幣的支付方式,與現有的第三方移動支付幾乎沒有區別。使用者打開數字貨幣APP,掃描商家二維碼或向商家出示自己的二維碼,即可完成支付。無論消費者還是商家,對這套模式都並不陌生。

數字貨幣大規模內測,數字金融時代加速

確實,微信支付、支付寶等移動支付具有的優點,數字人民幣同樣具備,例如便攜帶、防丟失、支付快捷、遠程支付等。而且,數字人民幣還具有現有第三方移動支付不具備的優點。

首先是權威性。數字人民幣的本質是法定貨幣的一種,跟紙幣、硬幣性質一模一樣,只是呈現模式不同。因此,數字人民幣的效力由國家背書。相比之下,第三方支付手段依託於商業銀行與金融機構,並不如數字人民幣權威。

數字人民幣具雙離線支付功能,交易不需要像第三方支付連網

相比起第三方支付,數字人民幣也更為安全。張錦喜分析,數字貨幣依託於區塊鏈技術,具有可回溯的性質。「假設如果你被詐騙了,把錢轉了出去。相關機構可以追溯貨幣去向,把錢追回來。」 而且由於數字人民幣的官方性質,只有政府才有權力追踪金錢的去向。相比之下,目前的第三方支付方式,相關企業均可在合法的前提下獲取用戶數據。

數字人民幣還具有雙離線支付的功能。數字貨幣交易不需要連網,它是存在電子錢包本地(例如手機)的一串密鑰,通過藍牙、NFC等方式,即使沒有網絡,也能實現雙離線轉賬。移動端轉賬,如同現金交易一樣自然。

圖片來源:網絡

刷卡、掃碼、POS機等這類支付,都會被數字人民幣整合或替代

由於上述眾多優點,楊俊對時代財經表示,數字人民幣將會對現有的第三方移動支付,形成巨大的衝擊與挑戰。“數字人民幣有更高的信用背書、更強的隱私管理、更先進的支付技術。”

楊俊預測,在未來,刷卡、掃碼、POS機等這類支付方式,都會被數字人民幣整合或替代,而這些都可以在無網絡的環境下完成。但相比起數字人民幣,現有的第三方支付企業仍有其優勢。張錦喜表示,現有的第三方支付企業已營造了完善的生態體系。「例如支付寶,它的整個支付系統是依託於電商生態。」

比起數字人民幣,現有的第三方支付企業仍有其優勢

通過多年的積累,支付寶、微信支付等第三方支付已普遍至大街小巷,這也是數字人民幣目前所缺乏的。張錦喜預測,在短期之內,數字人民幣與第三方支付,將會形成一種互相依賴的局面。第三方支付固然需要政府背書的電子貨幣,而電子人民幣也需要第三方支付成熟的生態。

而楊俊分析,對現存的第三方支付企業來說,最好的方式還是利用現有的優勢,協助數字人民幣推行,並嘗試在現有的支付賬戶體系裡,融入數字人民幣。但需要注意的是,第三方支付與數字人民幣有著本質的不同。

第三方支付流通的資金,本質上是商業銀行與理財機構的存款,這筆存款可以被收取服務費,或通過合法用途盈利。而數字人民幣的本質就是法定貨幣,相當於數字化的現金。如果第三方支付最後融入了數字人民幣,那無論是運營方式還是盈利模式,都將發生變化。

其他人都在看:

●再賣美高梅國際持股套利何超瓊背後打什麼算盤?

●菲律賓玩家等待已久了!這些場所獲准恢復完全運營”

●捕魚機-玩好捕魚遊戲的幾大要素

●現金版跟信用版很多要怎麼選擇才好?

●為什麼賭場對百家樂又愛又怕?

●如何選擇優質線上娛樂城?

| 通博娛樂城 | HOYA娛樂城 | 眾發娛樂城 | 贏家娛樂城 |

| 線上今彩539比較娛樂城 | 金合發娛樂城 | 博馬娛樂城 | 九州娛樂城 |

| THA-九州娛樂 | LEO-九州娛樂 | i88娛樂城 | 通博 |

| 娛樂城 | 娛樂城-AV影城 | 現金版娛樂城 | 出款娛樂城 |

相關品牌介紹:

參閱《你不可不知的娛樂城的專業名詞》,拉近你與娛樂城的距離!

線上今彩539比較娛樂城

#娛樂城